Situace na dluhopisovém trhu je stále velmi složitá. Reálné výnosy do splatnosti, tedy očištěné o inflaci, se v případě 10letých státních dluhopisů Německa či USA nacházejí hluboko v mínusu. Řada investorů tak může nabývat dojmu, že dluhopisy jako součást portfolia, například ve známém mixu 60/40, postrádají smysl. Tak tomu ale není…

Dluhopisová složka diverzifikovaného portfolia je stále jeho nedílnou součástí a svůj smysl má. Jen je potřeba nedívat se zúženě jen na státní dluhopisy, ale rozšířit pohled na celé spektrum, které trh dluhopisů nabízí. Ostatně je z čeho vybírat, velikost globálního dluhopisového trhu je někde kolem 120 bilionů dolarů.

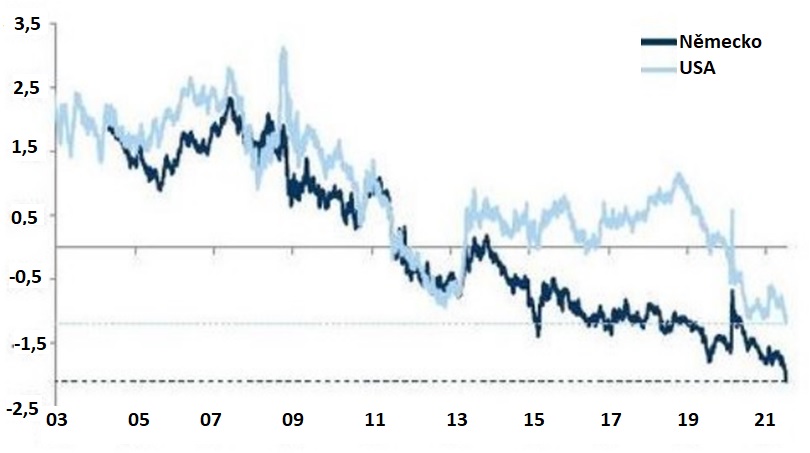

Graf: Reálný (očištěný o inflaci) výnos do splatnosti 10letých státních dluhopisů

Pakliže státní a ani mnohé bonitní korporátní dluhopisy (zejména ty z eurozóny) aktuálně příliš zajímavé výnosy nenabízí, je otázka, kam se podívat. Velmi zajímavý segment mohou představovat různé alternativy právě z dluhopisového trhu. U řady z nich sice není dobrý nápad, aby do nich nezkušený investor investoval napřímo a ve velkém, ovšem jako součást širokého diverzifikovaného portfolia naopak smysl jasně dávají.

V rámci našeho dluhopisového fondu OK Smart Bond jsme proto navýšili neutrální váhu alternativní složky na 20 %. Navíc jsme mimo tří již delší dobu zařazených aktiv (na MBS zaměřeného ETF iShares US MBS UCITS ETF, na konvertibilní dluhopisy cílícího ETF SPDR Global Convertible Bond UCITS ETF a konečně do evropských ABS investujícího fondu BNP Paribas Flexi I ABS Opportunities) nově přidali i fond BNP Paribas Global Enhanced Bond 36M.

Tento fond je zajímavý tím, že mu investiční strategie umožnuje zaujímat jak long (spekulace na růst), tak short (spekulace na pokles) pozice na základě strategických i taktických rozhodnutí. Z pohledu durace se může portfolio pohybovat mezi +3 a – 3 roky. Cílem je dosahovat výkonnosti alespoň €STR (Euro Short-Term Rate) + 250 bps, ideálně však vyšší. Stejně jako u všech dalších investic v cizí méně platí, že i v tomto případě je pozice plně zajištěna do koruny, v souladu se strategií fondu OK Smart Bond. Pro investora tedy nevzniká žádné měnové riziko. Navíc, jelikož je nový fond obchodován v euru, má aktuálně investice po zajištění i dodatečný pozitivní dopad do výkonnosti portfolia. To je dáno tzv. úrokovým diferenciálem, kdy jsou úrokové sazby v současnosti v ČR vyšší než v eurozóně.

Zařazení tohoto fondu do portfolia tak ještě více zvyšuje celkovou diverzifikaci a potenciální výnos, v současných pro dluhopisy složitých časech.