Situace na dluhopisovém trhu

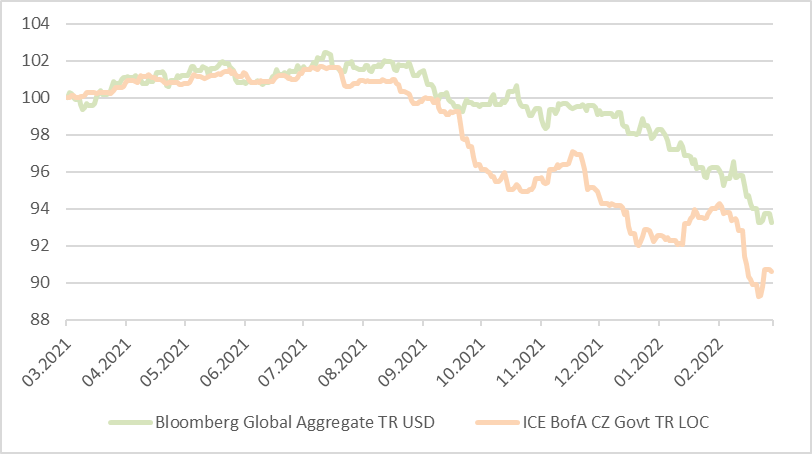

Situace na globálních dluhopisových trzích není v posledním minimálně roce vůbec jednoduchá. Pokud bychom se totiž podívali na dluhopisy jako celek, pak zjistíme, že měřeno známým indexem Bloomberg Global Aggregate TR USD ztratily dluhopisy globálně za poslední rok přes 6 % v dolarovém vyjádření. Neméně složitá situace panuje i na domácím dluhopisovém trhu, když české státní dluhopisy, měřeno indexem Bank of America Merrill Lynch Czech Government Bond odepsaly za poslední rok více jak 9 %. Důvodů k tomuto vývoji je samozřejmě více. V čele stojí centrální banky, které pozvolna ukončují extrémně uvolněnou měnovou politiku. Je totiž třeba si uvědomit, že po finanční krizi a v době pandemie covid-19 byla všechno možná, jen ne „normální“ situace. Ostatně není tomu tak dávno, co jste mohli na trhu narazit na enormní množství dluhopisů se záporným výnosem do splatnosti. Taková situace tady nikdy v historii nebyla, a to ani zdaleka. Pozvolná „normalizace“ chování centrálních bank logicky vede u dluhopisů k růstu výnosů do splatnosti, které tak sice do budoucna nabízejí již zajímavější výnosy, ovšem jejich současní držitelé tratí. Rostoucí výnos do splatnosti totiž znamená pokles jejich aktuální ceny. Jak jsme zmínili a jak je vidět i z grafu, nejde přitom o pokles malý, který se logicky promítá i do slabých výnosů, resp. ztrát dluhopisových fondů.

OK Smart Bond a konkurence

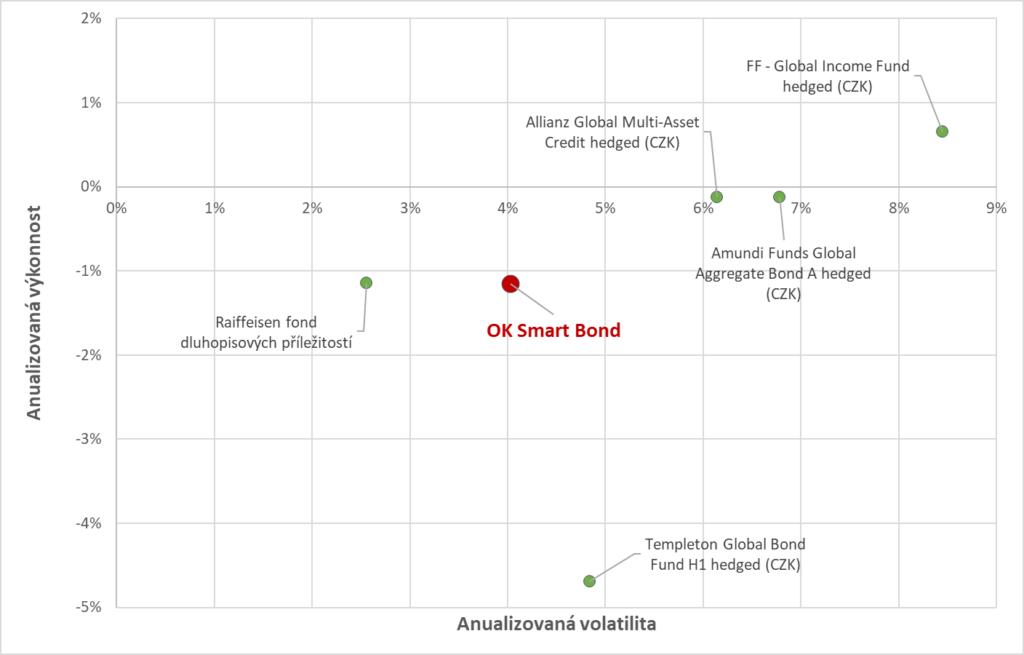

Jak jsme zmínili, složitá situace na dluhopisovém trhu se přirozeně promítá do výnosů dluhopisových fondů v poslední době a má tedy dopad i na OK Smart Bond. Je potřeba říci, že filosofie fondu OK Smart Bond je postavena na široké diverzifikaci ať již z regionálního pohledu, tak v kombinaci investice do státních, firemních ale i alternativních dluhopisů. Cílem je vytvořit široké „all in one“ stabilní dluhopisové portfolio, které nebude příliš volatilní a nabídne odpovídající potenciál pro výnos, samozřejmě v souladu s děním na trhu. Jak je přitom patrné z přiloženého grafu, přesně to OK Smart Bond dělá. Jeho volatilita je nižší než v případě většiny srovnávaných dluhopisových fondů, přitom je však schopen dosahovat na podobné zhodnocení. Je potřeba dodat, že složení fondu OK Smart Bond je na českém trhu unikátní v tom, že kombinuje investice jak do českých dluhopisů, tak těch zahraničních. Konkurence oproti tomu investuje obvykle buď jen na českém, resp. CEE trhu, nebo naopak tento region zcela ignoruje.

(Graf zachycuje na ose y průměrnou roční výkonnost a na ose x poté volatilitu daných fondů, vše počítáno od vzniku fondu OK Smart Bond)

Potenciál do budoucna

Jak bylo řečeno už výše, „normalizace“ monetárních politik centrálních bank, jinými slovy zvyšování úrokových sazeb, způsobuje pokles cen dluhopisů. Tento efekt však na druhé straně znamená růst výnosů do splatnosti (nákup za nižší ceny), což do budoucna může znamenat vyšší potenciál a zajímavější výnosy. Pro vysvětlení, výnos do splatnosti neboli YTM vlastně značí aktuální průměrný roční výnos z držených dluhopisů (vztaženo k tržní ceně) od doby pořízení až po jejich splatnost. Tento ukazatel bere v potaz výši kupónových plateb, rozdíl mezi aktuální tržní cenou a jmenovitou hodnotou a také počet let do splatnosti dluhopisu.

Jak je vidět z níže uvedených dat, aktuálně (konec března) má naše portfolio vážený výnos do splatnosti na úrovni cca 3,6 %, což znamená, že navzdory ne zrovna příznivé současné situaci, se z pohledu delší perspektivy otevírá příležitost k zajímavějším výnosům.

Jiří Mikeš a Ondřej Pěška